2025年(令和7年)から基礎控除が見直し、給与所得控除の最低保障が65万円となり、税法上の「年収の壁」の目安がアップデートされました。

本記事は、配偶者控除/配偶者特別控除の違いを、最新の年収目安とともにやさしく整理します。

※年収は「給与のみ」の概算目安です。最終判定は国税庁の公式表をご確認ください。

他の記事

まず結論

- 本人の合計所得金額が1,000万円超なら、配偶者控除・配偶者特別控除は両方適用不可。

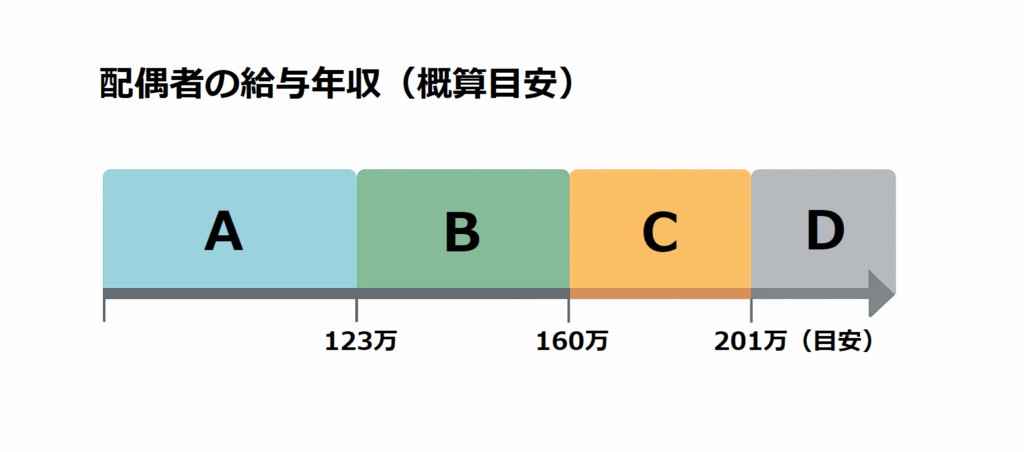

- 配偶者の合計所得金額58万円以下(だいたい年収約123万円以下)→ 配偶者控除が基本

- 配偶者の年収が123万超〜160万円以下 → 配偶者特別控除の満額(最大38万円)

- 配偶者の年収が160万超〜201万円前後 → 段階的に逓減

超かんたん早見表(2025年分・給与収入のみの概算目安)

前提:本人の合計所得が1,000万円以下/配偶者の「年収」は給与のみの概算目安です。

| 上記の分類 | 配偶者の合計所得 | 配偶者の年収目安(給与のみ) | 適用 |

|---|---|---|---|

| A | 58万円以下 | ~123万円 | 配偶者控除(38万/26万/13万※) |

| B | 58万円超~ | 123万円超~ 160万円以下 | 配偶者特別控除満額(最大38万円) |

| C | 95万円超~ | 160万円超~ 約201万円前後 | 配偶者特別控除(段階的に減少) |

| D | 約136万円超~ | 約201万円超 | 適用なし |

※配偶者控除の金額は「本人の合計所得」により段階的に38/26/13万円と変化。

※「年収」は給与所得のみの概算目安です。最終判定は国税庁の一覧表でご確認ください。

国税庁「令和7年分 年末調整のしかた」〔参考〕配偶者控除額・配偶者特別控除額の一覧表

用語の確認と今年の変更点

- 基礎控除の見直し:合計所得に応じて58~95万円(令和7・8年は加算措置あり)。

- 給与所得控除の最低保障:65万円(旧55万円)。

- 配偶者の「58万円以下」判定は、給与のみなら年収123万円以下に対応(123万−65万=58万)。

- 配偶者特別控除の満額適用できる範囲が年収160万円まで拡大(従来150万円)。

国税庁:令和7年度税制改正(基礎控除の見直し等)特設ページ/年末調整 参考表(PDF)

配偶者控除と配偶者特別控除の違い

配偶者控除

- 対象:配偶者の合計所得58万円以下(給与のみ年収約123万円以下)。

- 本人の所得制限:本人の合計所得1,000万円超は不可。

- 控除額:本人の合計所得により38/26/13万円(老人控除対象配偶者は48/32/16万円)。

配偶者特別控除

- 対象:配偶者の合計所得が58万円超~(上限は所得ベースで133万円付近)。

- 満額帯:配偶者の給与年収123万超~160万円以下は満額(最大38万円)。

- 逓減帯:160万円超~約201万円で段階的に減額、以後は0。

- 本人の所得制限:本人の合計所得1,000万円超は不可。

詳細は国税庁の一覧表でご確認ください:

〔参考〕配偶者控除額・配偶者特別控除額の一覧表(PDF)

ケース別・ざっくり判定フロー

- 本人の合計所得>1,000万円? → どちらも不可。

- 配偶者の合計所得≦58万円?(給与のみ≒年収≦123万円)→ 配偶者控除。

- 配偶者の給与年収が123万超~160万円以下? → 配偶者特別控除・満額。

- 160万超~約201万円? → 配偶者特別控除(逓減)。

- 130万円未満キープのチェックリスト(被扶養を維持したい方向け)

- 社会保険の加入時の損益分岐(106加入でどこから得になる?)

- 103/106/130/150/201の違いまとめ(税と社保の境目を一気に理解)

FAQ

Q1. 交通費は年収に入りますか?

A. 税の控除判定では、一般に非課税通勤費は所得に含めません(会社支給の通勤手当が非課税枠内である前提)。一方で社会保険の被扶養判定では通勤費も含めて月額を見られる運用が多く、用途が異なります。

Q2. ボーナスで一時的に103万を超えたら?

A. 税は年ベースなので、年間の合計所得で最終判定します。103万(=合計所得48万円)を超えれば配偶者控除は受けられませんが、配偶者特別控除の範囲に収まるか確認しましょう。

Q3. 150万円の意味は?

A. 配偶者特別控除が最大になる帯の目安です(厳密には所得で判定)。150万を挟んで減少が緩やかに始まります。

Q4. 201.6万円を超えるとどうなる?

A. 配偶者特別控除の対象外となります(=配偶者控除・特別控除の両方なし)。

Q5. 税と社会保険、どちらを優先すべき?

A. 世帯の手取りで見ます。税の得(控除)と、社会保険の加入・被扶養(保険料/保障)を別軸で計算し、合計の有利な方を選ぶのが合理的です。

よくある誤解:「税の扶養」と「社会保険の扶養」は別

本記事は税金(所得税)の控除の話です。健康保険の被扶養者(一般に130万円の壁)とは判定基準が別。

なお、19~22歳(配偶者は除く)の子などに関しては、2025年10月1日以降の認定から、健康保険の被扶養者要件が130万円未満→150万円未満に緩和されます(詳細は日本年金機構Q&A)。

日本年金機構:19歳以上23歳未満の被扶養者認定(年収要件150万円未満)

年末調整・申告で使う書類

- 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書(様式・記載例):

国税庁:基礎控除の見直し等 特設ページ(年末調整

動画解説

この内容をわかりやすく動画にしましたのでよかったらご覧ください。

コメント